Waarom sta ik op de

zwarte lijst van de Nationale Bank?

De zwarte lijst van de Nationale Bank van België mag dan misschien geen al te positieve bijklank genieten, het register van de wanbetalers is een erg nuttig instrument om tijdig in te grijpen en te ontsnappen aan een ophopende schuldenberg. Ontdek hier waarom je op de lijst kan terechtkomen, wat de gevolgen zijn, hoe je je naam kan zuiveren én hoe Cofidis beschermt.

Wie een lening niet of niet op tijd terugbetaalt, moet door de kredietverlener aangegeven worden bij de Centrale voor Kredieten aan Particulieren van de Nationale Bank. Aangezien banken verplicht zijn om deze ‘zwarte lijst’ te consulteren bij een kredietaanvraag, blijft zo’n registratie als wanbetaler niet zonder gevolgen.

Schrijf je in op de Cofidis-nieuwsbrief

Je vindt er:

- Tips en ideeën die je dagelijkse leven gemakkelijker maken

- Interessante artikels over de brede wereld van het krediet

- Leuke wedstrijden waarmee je unieke prijzen kan winnen

De zwarte lijst van wanbetalers: waarom sta ik erop en wat zijn de gevolgen?

Kredietnemers die hun schuld niet (tijdig) terugbetalen, komen terecht op de zwarte lijst van de Nationale Bank. De criteria om een wanbetaling te melden zijn wettelijk vastgelegd en verschillen per krediettype en situatie. Wie een betalingsachterstand niet inlost, staat voor een periode van 10 jaar op de zwarte lijst. Dat heeft een grote impact, want bij een nieuwe kredietaanvraag moet de lijst altijd geraadpleegd worden.

“Of een lening dan effectief geweigerd wordt, hangt af van verschillende zaken”, zegt Peter Neefs, die de Centrale leidde van 2003 tot 2021 en sindsdien actief is binnen het departement Beheer Microdata van de Nationale Bank. “Elementen als het type krediet en het kredietbedrag, de omvang van de achterstand, eventuele andere negatieve registraties en je inkomen worden samengelegd: op basis daarvan wordt geanalyseerd of je als kredietnemer in staat zal zijn om de lening tijdig en correct terug te betalen. Bij een schuld van meer dan 1.000 € bestaat er wel een wettelijk verbod om een consumentenkrediet toe te kennen.”

Hoe haal ik mijn naam van de zwarte lijst van de Nationale Bank?

Wie af wil van de status van wanbetaler, moet het verschuldigde bedrag terugbetalen. De kredietverlener kent de verplichting om die vereffening vervolgens binnen acht dagen te melden bij de Centrale. Elke wanbetaling blijft wel nog één jaar geregistreerd. “De kredietgevers zien dan dat er in het voorbije jaar nog een schuld was, maar dat die intussen werd aangezuiverd”, verduidelijkt Peter Neefs. “Dat wil niet zeggen dat je per definitie een nieuwe lening zal krijgen, maar het is wel een element dat wordt meegenomen in de kredietwaardigheidsbeoordeling.”

Het is dus niet de bedoeling om zelf de Nationale Bank te contacteren, de verantwoordelijkheid ligt telkens bij de kredietverlener. Afhankelijk van de aard van de betalingsachterstand, kan die het krediet overigens opeisbaar stellen: dan moeten niet alleen de achterstallige bedragen gestort worden, maar tevens de resterende som. In ernstige gevallen van wanbetaling zijn ook meer ingrijpende maatregelen mogelijk, denk maar aan loonbeslag of het inschakelen van een deurwaarder.

Hoe weet ik of ik op de zwarte lijst van de Nationale Bank sta?

Hoewel kredietverleners wanbetalers normaal gezien eerst waarschuwen alvorens over te gaan tot een aangifte, en de Nationale Bank elke registratie meldt via een brief, krijgen mensen meer dan eens pas na een kredietweigering te horen dat ze op de zwarte lijst staan. Wie twijfelt, kan zijn kredietgegevens controleren op een van volgende manieren.

- Een online raadpleging aan de hand van jouw elektronische identiteitskaart of de itsme®-app.

- Een getekende aanvraag met een dubbelzijdige kopie van jouw identiteitskaart via e-mail (ckp.ccp@nbb.be).

- Een getekende aanvraag met een dubbelzijdige kopie van jouw identiteitskaart via de post (Nationale Bank van België, Centrale voor Kredieten aan Particulieren, de Berlaimontlaan 14, 1000 Brussel).

- Aan de loketten van de Nationale Bank (de Berlaimontlaan 3, 1000 Brussel; van maandag tot vrijdag tussen 8u45 en 15u30) op vertoon van jouw identiteitskaart.

Een nuttig instrument

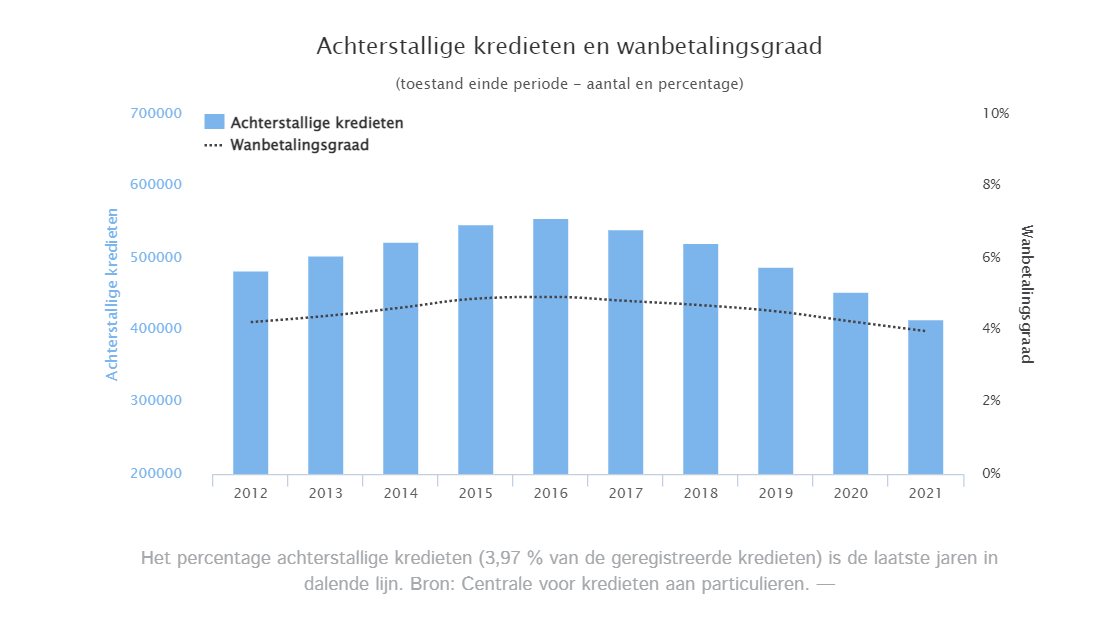

De zwarte lijst van de Nationale Bank heeft een negatieve bijklank, maar het is vooral een nuttig instrument ter bescherming van de kredietnemer. Aangezien banken verplicht zijn om wanbetalers te registreren én om de lijst te controleren bij een leningaanvraag, wordt een opstapeling van schulden immers vermeden. Dat de wanbetalingsgraad de voorbije jaren een dalende trend vertoonde, is alvast positief nieuws.

Eind 2021 stond 4,7% van de kredietnemers op de zwarte lijst. De 291.158 personen in kwestie lieten samen 415.791 gevallen van betalingsachterstanden noteren, dat komt overeen met 3,97% van het totale aantal geregistreerde kredieten. De eindresultaten van 2022 zijn nog niet bekend, maar de tussentijdse cijfers wijzen niet op grote schommelingen of een trendbreuk. In 2021 bedroeg de gemiddelde schuld bij een consumentenkrediet zo’n € 3.000 €, bij een hypothecaire lening ging het om circa € 40.000.

Beschermd door Cofidis

De zwarte lijst is een handig instrument om erger te vermijden, maar als kredietnemer is het belangrijk om vóór een verwachte registratie al actie te ondernemen. Praat dus tijdig met je kredietverlener.

Onder het motto ‘beter voorkomen dan genezen’ kan het aangewezen zijn om een verzekering af te sluiten wanneer je een krediet aangaat. Cofidis biedt daarom een schuldsaldoverzekering aan bij zijn consumentenkredieten. Deze betaalt je krediet terug in geval van overlijden, invaliditeit, arbeidsongeschiktheid of verlies van je job.

Kortom: laat je beschermen door Cofidis en houd je kredietgegevens goed in de gaten, want een registratie als wanbetaler op de zwarte lijst van de Nationale Bank is niet zonder gevolgen en een kredietweigering geen pretje.

Welk krediet

kiezen?

Wens je een project te realiseren? Wil je jezelf een plezier doen?

Onverwachte uitgaven? Ontdek in 3 klikken onze kredieten aangepast aan je budget.

Enkele tips

Alles wat je altijd al wilde weten over krediet zonder het te vragen.